增值税预缴申报

纳税人(不含其他个人)跨地(市、州)提供建筑服务、纳税人(不含其他个人)出租与机构所在地不在同一县(市)的不动产等按规定需要在项目所在地或不动产所在地主管税务机关预缴税款的,房地产开发企业预售自行开发的房地产项目需要在机构所在地主管税务机关预缴税款的,填报《增值税及附加税费预缴表》及其他相关资料,向税务机关进行纳税申报。

| 法定办结时限 | 即时办结 | 承诺办结时限 | 即时办结 |

| 是否网上受理 | 是 | 网上办理方式 | 全程网上办 |

| 收费标准 | 不收费 | 是否属于“非接触式”服务 | 是 |

《中华人民共和国税收征收管理法》第二十五条第一款

纳税人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实办理纳税申报,报送纳税申报表、财务会计报表以及税务机关根据实际需要要求纳税人报送的其他纳税资料。

1.通过山西省电子税务局或电子税务局APP办理。山西省电子税务局可以通过山西省税务局网站“山西省电子税务局”进入,具体网址为:(https://etax.shanxi.chinatax.gov.cn:8443)。

2.通过征纳互动服务咨询问办。通过山西省电子税务局或电子税务局APP线上功能无法满足办理需要的,可登录山西省电子税务局或电子税务局APP,点击“征纳互动”图标,选择“人工服务”页面后,全省征纳互动服务坐席人员在线为您咨询问办。

3.通过办税服务厅(场所)办理。具体地点可从山西省税务局网站“办税地图”栏目查询,具体网址为:(https://12366.chinatax.gov.cn/bsfw/bsdt),建议您优先选择电子税务局、电子税务局APP、征纳互动服务等“非接触式”渠道办理税费业务。

主管税务机关

不收费

主管税务机关联系电话,可从“办税地图”栏目查询(具体地址为:http://shanxi.chinatax.gov.cn/nsfw/bsdt/sx-11400)

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在国家税务总局山西省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

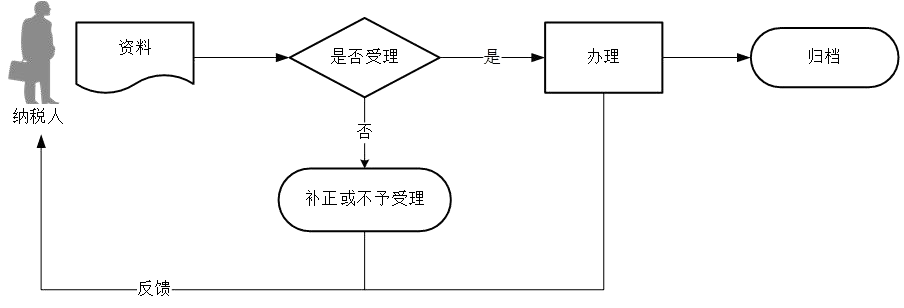

3.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

6.纳税人使用《增值税及附加税费预缴表》在异地办理预缴税款时,应填报注册地纳税人识别号。

7.纳税人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果,并依照《中华人民共和国税收征收管理法》有关规定承担相应法律责任。

8.纳税人(不含其他个人)跨县(市)提供建筑服务:

(1)向建筑服务发生地主管税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减。纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

(2)不能自行开具增值税发票的小规模纳税人,可向建筑服务发生地主管税务机关按照其取得的全部价款和价外费用申请代开增值税发票。

9.纳税人提供建筑服务取得预收款:

(1)在收到预收款时,以取得的预收款扣除支付的分包款后的余额,按照规定的预征率预缴增值税。

(2)按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税。按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

10.纳税人按照规定从取得的全部价款和价外费用中扣除支付的分包款,应当取得符合法律、行政法规和国家税务总局规定的合法有效凭证,包括:

(1)从分包方取得的2016年4月30日前开具的建筑业营业税发票。上述建筑业营业税发票在2016年6月30日前可作为预缴税款的扣除凭证。

(2)从分包方取得的2016年5月1日后开具的,备注栏注明建筑服务发生地所在县(市、区)、项目名称的增值税发票。

(3)国家税务总局规定的其他凭证。

11.纳税人(不含其他个人)出租与机构所在地不在同一县(市)的不动产:

(1)应在取得租金的次月纳税申报期或不动产所在地主管税务机关核定的纳税期限预缴税款。

(2)纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

(3)向不动产所在地主管税务机关预缴的增值税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减。纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

(4)不能自行开具增值税发票的小规模纳税人,可向不动产所在地主管税务机关申请代开增值税发票。

12.房地产开发企业预售自行开发的房地产项目:

(1)纳税人应在取得预收款的次月纳税申报期向机构所在地主管税务机关预缴税款。

(2)向税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,

抵减不完的,结转下期继续抵减。纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

(3)不能自行开具增值税发票的小规模纳税人,可向机构所在地主管税务

机关申请代开增值税发票。

13.自2023年1月1日至2023年12月31日,按照现行规定应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,当期无需预缴税款。

在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

| 材料名称 | 数量 | 原件/复印件 | 纸质版/电子稿 | 签名签章 | 操作 | 备注 |

|---|---|---|---|---|---|---|

| 《增值税及附加税费预缴表》 | 2份 | 原件 | 通过办税服务厅办理提供纸质资料;通过电子税务局办理填报电子资料 | - | 表单下载 示范文本下载 | 无 |

| 适用情形 | 材料名称 | 数量 | 原件/复印件 | 纸质版/电子稿 | 签名签章 | 操作 | 备注 |

|---|---|---|---|---|---|---|---|

| 跨县(市、区)提供建筑服务的纳税人 | (1)与发包方签订的建筑合同复印件(加盖纳税人公章) | 1份 | 复印件 | 纸质 | - | 无 | 无 |

| 跨县(市、区)提供建筑服务的纳税人 | (2)与分包方签订的分包合同复印件(加盖纳税人公章) | 1份 | 复印件 | 纸质 | - | 无 | 无 |

| 跨县(市、区)提供建筑服务的纳税人 | (3)从分包方取得的发票复印件(加盖纳税人公章) | 1份 | 复印件 | 纸质 | - | 无 | 无 |

纳税人、扣缴义务人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

扫一扫在手机打开当前页