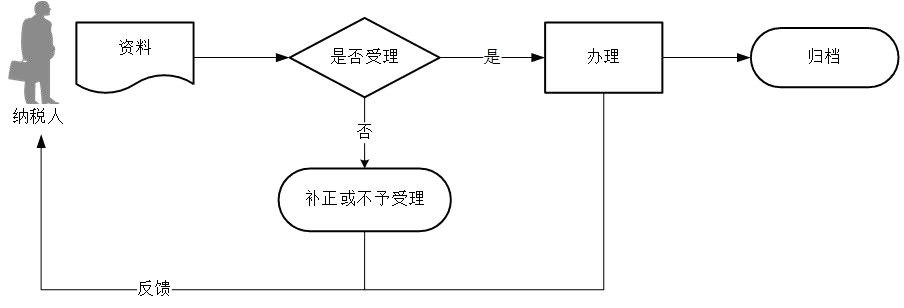

增值税小规模纳税人申报

增值税小规模纳税人依照税收法律、法规、规章及其他有关规定,在规定的纳税期限内填报《增值税及附加税费申报表(小规模纳税人适用)》、附列资料和其他相关资料,向税务机关进行纳税申报。

| 法定办结时限 | 即时办结 | 承诺办结时限 | 即时办结 |

| 是否网上受理 | 是 | 网上办理方式 | 全程网上办 |

| 收费标准 | 不收费 | 是否属于“非接触式”服务 | 是 |

《中华人民共和国税收征收管理法》第二十五条第一款

纳税人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实办理纳税申报,报送纳税申报表、财务会计报表以及税务机关根据实际需要要求纳税人报送的其他纳税资料。

1.通过山西省电子税务局或电子税务局APP办理。山西省电子税务局可以通过山西省税务局网站“山西省电子税务局”进入,具体网址为:(https://etax.shanxi.chinatax.gov.cn:8443)。

2.通过征纳互动服务咨询问办。通过山西省电子税务局或电子税务局APP线上功能无法满足办理需要的,可登录山西省电子税务局或电子税务局APP,点击“征纳互动”图标,选择“人工服务”页面后,全省征纳互动服务坐席人员在线为您咨询问办。

3.通过办税服务厅(场所)办理。具体地点可从山西省税务局网站“办税地图”栏目查询,具体网址为:(https://12366.chinatax.gov.cn/bsfw/bsdt),建议您优先选择电子税务局、电子税务局APP、征纳互动服务等“非接触式”渠道办理税费业务。

主管税务机关

不收费

主管税务机关联系电话,可从“办税地图”栏目查询(具体地址为:http://shanxi.chinatax.gov.cn/nsfw/bsdt/sx-11400)

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在山西省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

6.纳税人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果,并依照《中华人民共和国税收征收管理法》有关规定承担相应法律责任。

7.增值税的纳税期限分别为1日、3日、5日、10日、15日、1个月或者1个季度。纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。纳税人以1个月或者1个季度为1个纳税期的,自期满之日起15日内申报纳税;以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。纳税人进口货物,应当自海关填发海关进口增值税专用缴款书之日起15日内缴纳税款。纳税期限遇最后一日是法定休假日的,以休假日期满的次日为期限的最后一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。

8.按固定期限纳税的小规模纳税人可以选择以1个月或1个季度为纳税期限,一经选择,一个会计年度内不得变更。增值税小规模纳税人缴纳增值税、消费税、文化事业建设费,以及随增值税、消费税附征的城市维护建设税、教育费附加等税费,原则上实行按季申报。

9.增值税纳税人(以下简称纳税人)年应征增值税销售额超过增值税法规定的小规模纳税人标准(以下简称规定标准)的,除以下两类情形外,应办理一般纳税人登记。(一)不经常发生应税交易且主要业务不属于应税交易范围的非企业单位,选择按照小规模纳税人纳税的(以下简称选择按照小规模纳税人纳税);(二)自然人。

10.小微企业免征规定:

自2023年1月1日至2027年12月31日,对月销售额 10万元以下 (含本数) 的增值税小规模纳税人免征增值税。

(1)适用于按期纳税的增值税小规模纳税人。

(2)小规模纳税人以1个月为1个纳税期的,月销售额未超过10万元;小规模纳税人以1个季度为1个纳税期的,季度销售额未超过30万元,可以享受免征增值税政策。

(3)小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

(4)适用增值税差额征税政策的小规模纳税人, 以差额后的销售额确定是否可以享受上述免征增值税政策。

(5)其他个人采取一次性收取租金形式出租不动产取得的租金收入,可在对应的租赁期内平均分摊,分摊后的月租金收入未超过10万元的,免征增值税。

(6)按固定期限纳税的小规模纳税人可以选择以1个月或1个季度为纳税期限,一经选择,一个会计年度内不得变更。

11.增值税小规模纳税人自2023年1月1日至2027年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税,适用于增值税小规模纳税人发生3%征收率的应税销售或3%预征率的预缴增值税项目。

12.纳税人有多缴税金,又存在欠税,可办理抵缴欠税业务。

13.纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报,填写申报表及其附表上的优惠栏目。

14.自2021年8月1日起,附加税费申报表与增值税申报表进行整合申报。

15.税务机关为纳税人提供适用增值税征税政策的出口货物信息数据归集服务。纳税人出口适用增值税征税政策的货物,在办理增值税纳税申报时,登录全国统一规范电子税务局,完成出口货物信息数据的用途确认。

| 材料名称 | 数量 | 原件/复印件 | 纸质版/电子稿 | 签名签章 | 操作 | 备注 |

|---|---|---|---|---|---|---|

| 《增值税及附加税费申报表(小规模纳税人适用)》及其附列资料 | 2份 | 原件 | 通过办税服务厅办理提供纸质资料;通过电子税务局办理填报电子资料 | - | 表单下载 示范文本下载 | 无 |

| 适用情形 | 材料名称 | 数量 | 原件/复印件 | 纸质版/电子稿 | 签名签章 | 操作 | 备注 |

|---|---|---|---|---|---|---|---|

| 机动车经销企业的纳税人 | 已开具发票的存根联 | 1份 | - | - | - | 无 | 报送要求由省(自治区、直辖市和计划单列市) 税务机关确定 |

| 2015年4月1日起使用增值税发票系统升级版的,按照有关规定不使用网络办税或不具备网络条件的纳税人 | 金税盘、税控盘或UKey | — | - | - | - | 无 | 无 |

| 实行预缴方式缴纳增值税的电力产品增值税纳税人 | 《电力企业增值税销项税额和进项税额传递单》 | 1份 | - | - | - | 无 | 无 |

纳税人、扣缴义务人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

扫一扫在手机打开当前页